Seit etwa drei Jahren sind Cyber-Versicherungen unser Hauptthema als Versicherungsmakler. Am Anfang war das nicht unbedingt ein Selbstläufer. „Wieso versichern? Wir haben doch unsere IT-Leute. Und Virenschutz und eine Firewall.“ – so klang es oft. Das hat sich geändert.

Geschäftsleute hören schließlich auch Nachrichten. Es hat sich herumgesprochen, dass Datendiebstahl und Computer-Havarien beim Mittelständler um die Ecke genauso vorkommen wie bei Weltkonzernen. Dass trotz ausgefeilter IT-Sicherheit ein Restrisiko bleibt. Und dass eine erfolgreiche Cyber-Attacke nicht nur Unternehmensdaten und Reputation, sondern auch Bilanz und Rating beschädigen kann, wenn keine Versicherung das Unternehmensergebnis rettet.

Dazu kommt der steigende Regulierungsdruck: EU-Richtlinien und Bundesgesetze bringen neue Sicherheits- und Informationspflichten. Selbst eine Vorgabe wie die Qualitätsmanagement-Norm ISO 9001 macht inzwischen Risikomanagement zur Pflicht. Natürlich geben Großunternehmen diesen Druck fleißig an Auftragnehmer und Zulieferer weiter. Denn jede neue Vorschrift führt ja auch zu neuen Haftungsrisiken.

Die Folge dieser Entwicklungen sehe ich täglich: Inzwischen verstehen meine Gesprächspartner, wozu die Cyber-Versicherungen gut sind, die acant vermittelt. Ich könnte glücklich und zufrieden sein. Statt dessen ich mache mir schon wieder Sorgen …

Etwas Hintergrund: Versicherungsbranche zwischen Angst und Hoffnung

Große Versicherungskonzerne wie die Allianz oder auch Hiscox investieren derzeit viel Geld, um das Produkt Cyber-Versicherungen im Markt zu positionieren. Die Versicherungsbranche weiß, dass hier noch viel Potenzial steckt. Die gute alte „Münchner Rückversicherungsgesellschaft“, heute unter dem schnittigeren Namen „Munich Re“ einer der weltweit führenden Rückversicherer und mit Töchtern wie Ergo auch am Erstversicherungsmarkt ein Riese, erwartet bis 2020 ein weltweites Marktvolumen von acht bis zehn Milliarden US-Dollar. Das ist eine Verdreifachung innerhalb von fünf Jahren. Auf Deutschland bezogen fäll die Wachstumsprognose noch viel steiler aus, weil hier gegenüber den USA noch großer Cyber-Nachholbedarf herrscht.

Gleichzeitig gibt es in den Versicherungsgesellschaften intern genug warnende Stimmen. Die Cyberrisiken sind nicht nur für die Versicherungskunden bedrohlich – sie sind auch für die Versicherungsbranche nicht ohne. Wenn erst einmal praktisch alle Unternehmen versichert sind, gleichzeitig aber auch jeder Kühlschrank, jedes Auto und jeder Container vernetzt ist, dann kann ein einziger Trojaner globale Schäden anrichten wie sonst nur Wirbelstürme oder Erdbeben.

Dazu kommt, dass Cyber-Policen ein neues Produkt sind. Die Versicherer haben für ihre Kalkulation keine Schadensstatistiken, die Jahrzehnte zurückreichen. Und noch schlimmer: Das Produkt Cyber-Police erfordert – außer bei Freelancern und kleineren Unternehmen – einiges an individueller Bestandsaufnahme, Anpassung und Beratung. Cyber-Versicherungen für Unternehmen lassen sich nicht unbedingt am Telefon oder per Internet verkaufen.

Die Reaktion der Versicherer besteht darin, die Cyber-Versicherungsprodukte so rasch wie möglich weiter zu entwickeln und auszudifferenzieren. Spezielle Branchenpolicen rücken immer mehr in den Horizont, beispielsweise Cyberversicherungen speziell für Online-Shops oder Rechtsanwälte. Und generell herrscht im Bereich des Kleingedruckten der Verträge viel Bewegung – wenn man nur darauf achtet.

Viele Kunden werden unzufrieden sein

Und damit sind wir bei dem, was mir Sorgen macht: Auch Unternehmenskunden achten zu wenig auf das Kleingedruckte, obwohl es darüber entscheidet, ob eine Versicherung eine gute Investition darstellt oder verlorenes Geld.

In den nächsten Jahren werden viele Unternehmen Cyber-Versicherungen abschließen – und ein guter Teil dieser neuen Versicherungskunden wird später sehr unzufrieden sein. Dabei ist die Versicherung selbst sehr sinnvoll, die Unternehmen brauchen diesen Schutz. Aber viele der Policen werden nicht zum Versicherungsbedarf passen. Es wird zu Unter- oder Überdeckungen kommen. Und oft werden Nebenleistungen wie die Vermittlung von IT-Notfallteams fehlen oder qualitative Mängel aufweisen.

Das ist teuer und ärgerlich für die Versicherten. Und es ist schlecht für uns als Makler, denn damit droht ein kompletter Produkttyp in Verruf zu geraten. Dabei könnte es auch ganz anders sein.

Cyber-Policen bündeln verschiedene Deckungen

Wer Cyber-Versicherungskunde wird, kauft einen neuen Typ Versicherung: Sie deckt nicht nur ein neues Feld von Risiken ab, sondern auch unterschiedliche Risikotypen.

Ein traditioneller Versicherungsvertrag bezieht sich entweder auf Eigenschäden oder auf Drittschäden/Schadenersatzansprüche oder auf Rechtsschutz. Die Cyber-Versicherung bündelt jedoch Deckungen für alle diese Risiken, eingegrenzt auf IT-/Daten-/Computerschäden.

Und sie packt noch etwas dazu, jedenfalls bei guten Produkten: Schnelle Dienstleistungen im Schadensfall. Das ist besonders wichtig, denn wenn plötzlich Ihre Unternehmens-IT ausfällt, dann muss schnell ein Forensiker her: Er klärt, wer oder was den Schaden wie verursacht hat, damit man diese Lücke schnell stopfen kann. Außerdem werden IT-Fachleute gebraucht, die verlorene Daten wiederherstellen und Systeme neu installieren. Juristische Fachleute müssen klären, welche Informations- und Handlungspflichten bestehen und wie man auf Ansprüche Dritter reagiert. Und, ganz wichtig: In vielen Fällen ist Krisen-PR gefragt, weil die Medien und soziale Netze überkochen, auch dafür braucht man Fachleute.

Das Bündel: Chance oder Belastung

Dieses Bündel an Deckungen und Diensten macht Cyber-Versicherungen sehr komplex. Im besten Fall sind damit alle Risiken abgedeckt, für den Schadensfall ist vorgesorgt. Aber: Jeder dieser Aspekte kann auch Probleme machen.

Die Versicherung kann zu wenig Schutz bieten. Viele Policen, die angeboten werden, bringen nicht alle genannten Elemente mit. Zum Beispiel bieten einige namhafte Versicherungsgesellschaften keine Dienstleister im Schadensfall, weil sie die entsprechenden Netzwerke und Erfahrung nicht haben. Das muss man aber wissen. Andere Versicherer verkaufen Policen, die zu einseitig auf Eigenschäden oder nur auf Drittschäden ausgerichtet sind.

Die Police kann zu viel versichern – und damit zu teuer sein. Nicht jedes Unternehmen braucht die Standarddeckungen in jedem Bereich. Wer keine Produktion hat, muss auch keinen Produktionsausfall versichern. Wenn Sie kaum persönliche Daten Dritter speichern, muss das datenschutzrechtliches Risiko nicht teuer abgedeckt werden.

Außerdem sind die entsprechenden Bausteine oft bereits in anderen betrieblichen Versicherungen enthalten. Wenn das Unternehmen schon umfassenden Rechtsschutz abgeschlossen hat, muss dieser Baustein nicht noch einmal in der Cyberversicherung enthalten sein, wo er dann ja auch ein zweites Mal kostet.

Entscheidend: der genaue Blick – und ein guter Makler

Nicht in jedem Fall ist die Cyber-Versicherung von der Stange schlecht. (Sonst würden wir nicht selbst ein Formular anbieten, mit dem Sie sich in wenigen Minuten zum Antrag auf Cyberversicherung klicken können.) Aber wenn das Unternehmen etwas größer oder das Geschäftsmodell in irgendeiner Weise unkonventionell ist, dann lohnt es sich, einen Versicherungsmakler anzurufen, damit

- der Versicherungsschutz wirklich genau zu Ihrer Risikoexponierung passt

- sowohl Überversicherung wie Unterversicherung ausgeschlossen werden (beides ist teuer)

- Ihr Versicherer im Versicherungsfall auch wirklich schnelle Hilfe bietet

Um dieses Ergebnis sicherzustellen, muss der Makler Ihre Geschäftstätigkeit ebenso unter die Lupe nehmen wie die bestehenden Versicherungsverträge. Er wird das Risiko so ausschreiben, dass der Versicherer fehlende, aber benötigte Bausteine im Versicherungsvertrag ergänzt oder überflüssige Deckungen streicht. Und er wird darauf achten, dass die Policen aktuell und passend bleiben, denn weil Cyber-Versicherungen noch so neu sind, schrauben die Versicherer viel an den Details herum, so dass sich die Bedingungen immer wieder ändern. Auch darauf muss man achten.

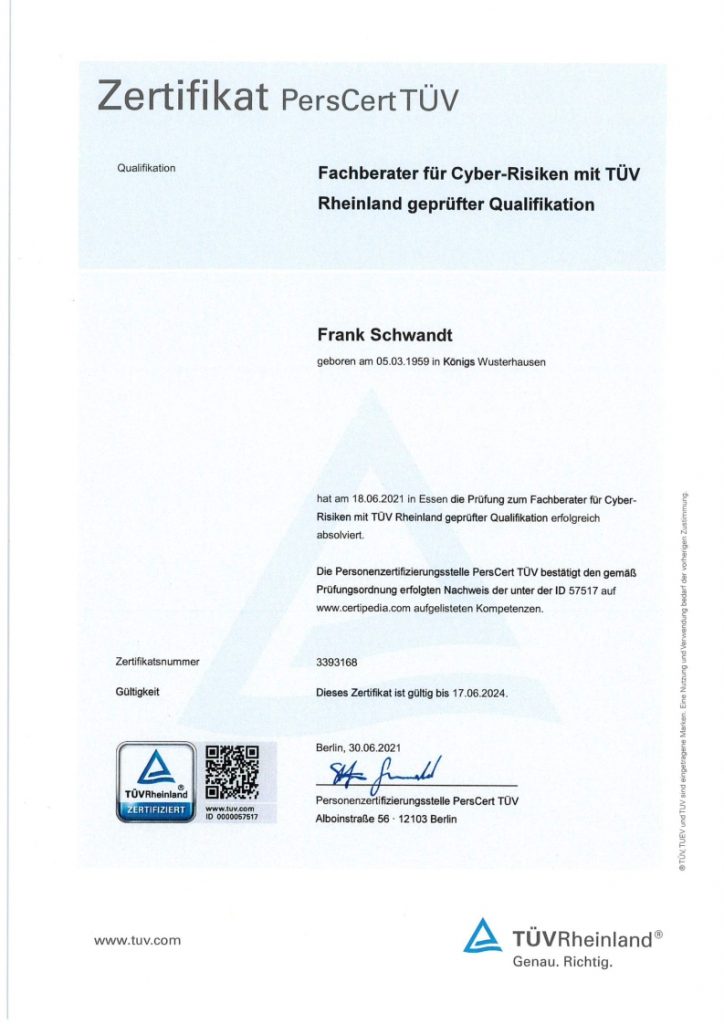

Es gibt nicht sehr viele Versicherungsmakler, die sich mit dieser Materie wirklich gut auskennen: die wissen welcher Versicherer wo seine Stärken hat und wie man im Schadenfall dafür sorgt, dass die Schäden minimiert werden. Ich würde sagen: In Deutschland existieren davon eine Handvoll. Ich glaube, in aller Bescheidenheit: Einer davon sind wir.

Sie können also auch bei uns anrufen, ganz unverbindlich, um Fragen zu stellen und das Thema auszuloten. Bringen Sie ein wenig Zeit mit, damit wir Ihr Unternehmen kennenlernen können. Im Gegenzug werden wir uns Zeit für Sie nehmen. Denn falls wir Ihren Versicherungsvertrag vermitteln, dann sollen Sie damit zufrieden sein. Langfristig.