Home Office ist für Arbeitgeber nicht unproblematisch

Home Office heißt die Parole der Stunde. Die Corona-Situation ist nun einmal, wie sie ist. Allerdings sehen viele Arbeitgeber das mit gemischten Gefühlen. Ihre Skepsis betrifft nicht nur Mitarbeiter, die sich ohne den äußeren Rahmen schlecht motivieren und strukturieren. Ein mindestens ebenso großes Problem ist die Daten- und IT-Sicherheit.

Wenn die Mitarbeiter im Home Office arbeiten, steigt für den Betrieb das Risiko von IT-Sicherheitsverletzungen:

- Ohne die soziale Kontrolle im Büro sinkt die Schwelle, neben der Arbeit mal eben auf zwielichtige Seiten zu gehen. Mit dem Risiko, sich dort Malware einfangen.

- Ein isolierter Arbeitnehmer ist leichter angreifbar. Schließlich kann man bei Computerproblemen, unklaren E-Mail-Anhängen, verdächtigen Anfragen etc. im Büro die Kollegen um Rat fragen. Im Home Office liegt die Hürde höher.

- Im privaten Umfeld können Außenstehende schnell Einblick oder Zugriff auf Hardware und Daten des Betriebs erhalten: beispielsweise Partner, Kinder, Besucher etc.

- Wenn zuhause private Geräte oder das private WLAN genutzt werden, bedroht jede ihrer Sicherheitslücken das Firmennetz.

Weil auch wir von acant dazu immer wieder gefragt werden, haben wir hier einige hilfreiche Inhalte rund um „Sicherheit im Home Office“ zusammengestellt – Arbeitshilfen, kurze und lange Videos sowie Checklisten.

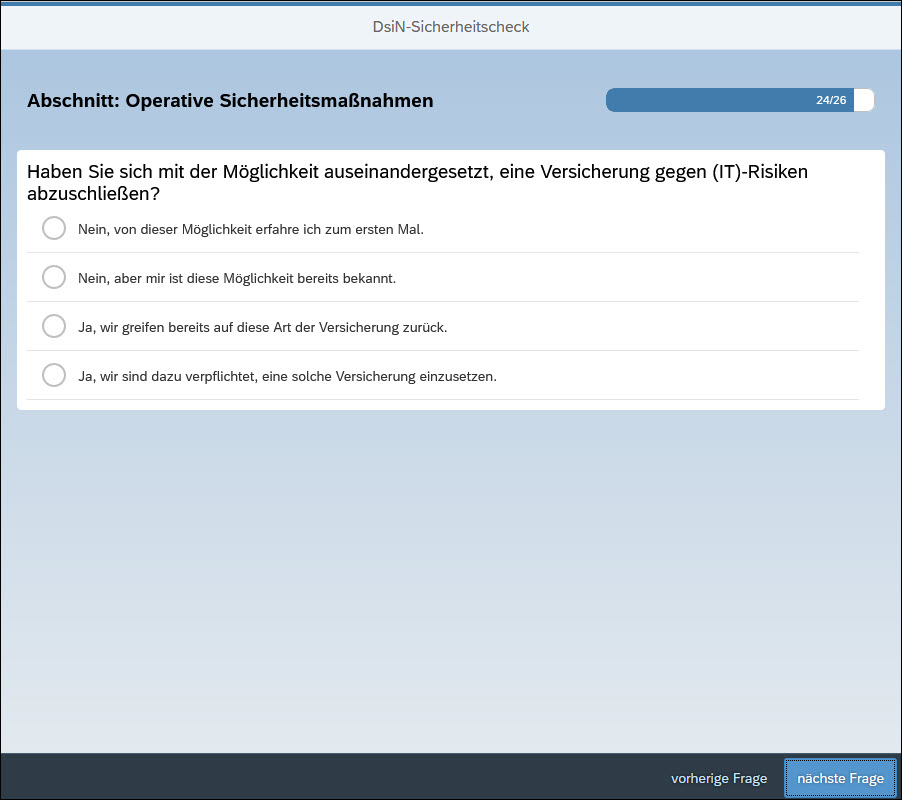

Mit am wichtigsten: Eine Cyber-Versicherung, die das Home Office abdeckt

Eine Cyber-Versicherung schützt vor den finanziellen Schäden durch Trojaner und Hacker, vor Datenschutzverstößen und IT-Sicherheitsverletzungen. Doch längst nicht jede Police deckt auch Schäden ab, die beim Arbeiten im heimischen Wohnzimmer entstanden sind.

Bei manchen Policen ist dieses Risiko mitversichert. Andere Versicherer verlangen zumindest eine Mitteilung über die Risikoerhöhung. Und wieder andere schließen IT-Sicherheitsverletzungen, die im Homeoffice entstehen, komplett aus der Deckung aus.

Wir von acant prüfen kostenlos, ob Home Office zum Deckungsumfang Ihrer Cyber-Versicherung gehört. Bei Bedarf kümmern wir uns auch um die Mitteilung an den Versicherer, um eine nötige Deckungserweiterung oder um eine bessere Police. Rufen Sie uns an (030 863 926 990) oder schreiben Sie uns (zum Kontaktformular).

Tipps für eine Sicherheitsrichtlinie zum Home Office

Die entscheidenden Punkte für eine betriebliche Sicherheitsrichtlinie zur Arbeit von zuhause aus hat das BSI (Bundesamt für Sicherheit in der Informationstechnik) zusammengefasst.

Die PDF-Broschüre umfasst vier Seiten: Regelungen für Telearbeiter / Sicherheitsrichtlinie für die Telearbeit.

IT-Sicherheit im Home Office: Webinar-Mitschnitt

Die IHK Oberbayern hat den Mitschnitt eines mehr als einstündigen Webinars zum Thema „IT-Sicherheit im Homeoffice“ bei Youtube eingestellt. Dozent ist der IT-Sicherheitsexperte Florian Hansemann. Dafür muss man sich natürlich Zeit nehmen. Im Gegenzug erhält einen umfassenden Einblick ins Thema.

Weitere Tipps kann man in Florian Hansemanns Blog nachlesen: „3 x mehr Sicherheit im Home Office“

Tipps vom Mittelstand-Kompetenzzentrum

Die „Mittelstand 4.0-Kompetenzzentren“ sollen die Digitalisierung in Deutschland voranbringen. Dafür gibt es 26 dieser Kompetenzzentren mit unterschiedlichen regionalen oder Branchen-Schwerpunkten. Viele bieten Tipps oder auch Seminare rund ums Heimbüro an. Hier einige Inhalte vom Berliner Mittelstand 4.0-Kompetenzzentrum „Gemeinsam Digital“: Arbeitsrecht und Home Office – in knapp vier Minuten die wichtigsten Grundlagen:

Tipps für Videokonferenzen prägnant zusammengefasst:

Außerdem gibt es von Gemeinsam Digital zwei nützliche Checklisten:

- Checkliste: Home Office für digitale Teams

- Checkliste: Sicherheitsrisiko Mensch – nicht nur fürs Arbeiten von zuhause aus wichtig, dort aber besonders relevant

Zum Schluss

Homeoffice-Arbeit erhöht objektiv das betriebliche Risiko. Deshalb ist betriebliches Risikomanagement gefordert. Kernstück sind Versicherungen: für Cyberschäden, Vertrauensschaden, Haftpflicht, Rechtsschutz etc.

Als Spezialmakler sorgen wir von acant dafür, dass Ihr Unternehmen den optimalen Schutz bei geringstmöglichen Kosten erhält: Sprechen Sie uns an.